◇1분기 반영 회차수 64회...외형 축소

◇'내남결'·'눈물의 여왕' 성과 긍정적

◇회복 단계로 가는 과정...상저하고 실적

[알파경제=이준현 기자] 스튜디오드래곤이 1분기 영업이익은 방영 편수 감소로 감익이 예상된다.

TV 채널 방영작 '눈물의 여왕'이 글로벌 OTT에 동시 방영되면서 신작 판매의 수익성은 확보했을 것으로 예상되나, 추가 편성 일정을 고려하면 상반기까지는 저조한 실적이 예상된다.

|

◇ 1분기 반영 회차수 64회...외형 축소

15일 금융투자업계에서는 스튜디오드래곤 1분기 실적이 시장 컨센서스에 부합하거나 다소 하회할 것으로 예상했다.

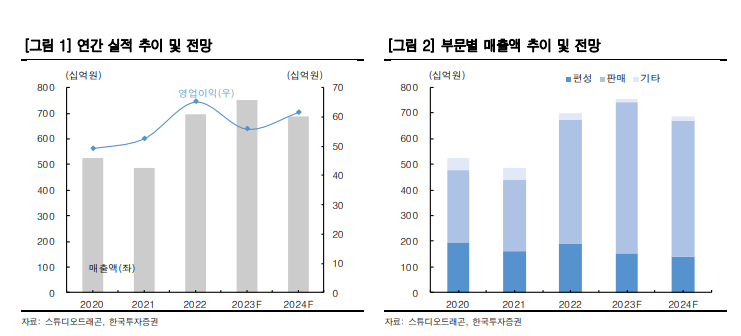

이날 삼성증권은 스튜디오드래곤 1분기 매출액은 전년 동기 대비 25.5% 감소한 1573억원, 영업이익은 34.8% 감소한 141억원으로 컨센서스를 밑돌 것으로 추정했다.

같은 날 한국투자증권은 1분기 매출액은 1730억원, 영업이익은 183억원으로 컨센서스 영업이익 175억원에 부합할 것으로 전망했다.

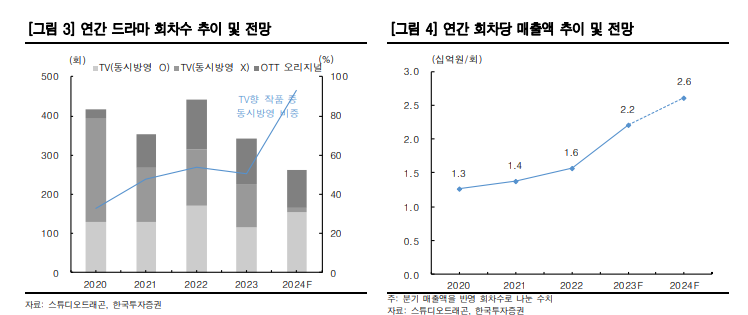

반영 회차수는 64회로 전년 동기 112회 및 전 분기 71회 대비 줄어 매출액이 감소할 전망이다.

전년 동기에는 ‘아일랜드’, ‘방과후전쟁활동’과 같은 OTT 오리지널 대작이 있었는데, 이번 분기에는 비교적 규모가 작은 OTT 오리지널 한 편뿐이었다.

강영훈 삼성증권 연구원은 "1분기 방영 회차는 TV 54회, OTT 10회로 전년 동기 대비 크게 줄어 외형 및 이익 감소를 피하기는 어려울 것"으로 전망했다.

|

| 자료: 스튜디오드래곤, 한국투자증권 |

◇ ‘내남결’·‘눈물의 여왕’ 성과 긍정적

다만 영업이익률은 전년 동기와 비슷한 수준이 예상된다.

‘내 남편과 결혼해줘’, ‘눈물의 여왕’ 등 TV채널로 공개된 작품들이 시청률 측면에서도 좋은 성과를 얻었기 때문이다.

안도영 한국투자증권 연구원은 "제작비가 높은 ‘눈물의 여왕’ 방영이 시작되며 상각비 대비 매출액이 유리하게 반영되면서 영업이익률은 전년 동기와 유사할 것"이라고 설명했다.

|

| 자료: 스튜디오드래곤, 한국투자증권 |

◇ 회복 단계로 가는 과정...상저하고 실적

현재까지 예측 가능한 편성 일정을 고려할 때 금년 상반기까지는 전년 동기 대비 저조한 실적이 예상된다.

2분기는 TV 채널 방영 회차가 적은 데다가, 직전 분기 방영작의 상각비 부담이 가중될 수 있다.

2024년 제작 편수 가이던스로 24편(TV 13편+, OTT 11편+) 이상을 제시한 바 있고 콘텐츠 공개 일정 등에 따르면 하반기 실적은 상반기 대비 개선될 전망이다.

안도영 연구원은 "TvN 라인업 중 CJ ENM 스튜디오스작품이 예상보다 많아 수목 드라마 편성이 추가적으로 편성되지 않는다면 연간 편수가 내려갈 수밖에 없다"며 "추가 편성 가능성도 있지만 보수적으로 가정해 실적 추정치를 하향 조정했고, 모멘텀 부재 지속과 2분기 실적 우려로 장기적 관점에서의 매수를 추천한다"고 말했다.

최민하 연구원은 "콘텐츠 업황의 봄은 아직이지만 스튜디오드래곤이 단단히 버텨낼 수 있는 힘과 기초 체력을 갖고 있는 제작사임은 분명하다"며 "점진적인 업황 개선과 콘텐츠 공급 채널 확대를 통해 성과를 키워갈 것으로 긴 호흡에서 접근이 필요하다"고 덧붙였다.

알파경제 이준현 기자(wtcloud83@alphabiz.co.kr)

'Reports > 지속가능경영' 카테고리의 다른 글

| [현장] “유아용품서 발암물질 논란”…알리익스프레스, 내부조사 강화 개선할 것 (0) | 2024.04.15 |

|---|---|

| [심층] 롯데칠성, 비우호적 날씨에 필리핀펩시 비용 이슈까지 (0) | 2024.04.15 |

| [현장] 홍콩ELS 판매와 서면검사, 우리은행 임종룡과 금융당국의 짬짜미 (0) | 2024.04.15 |

| [현장] 쿠팡, 와우멤버십 월 7890원 기습 인상…3년새 3배 올려 (0) | 2024.04.15 |

| [현장] SK이노베이션, 1년내 만기 부채만 무려 30兆…부채비율 증가 ‘적신호’ (0) | 2024.04.15 |