◇4분기 영업이익 2317억원...시장 컨센서스 하회

◇연결 자회사·별도 부문 실적 개선 제한적

◇한화생명 배당 재개에도 주주환원 아쉬움

[알파경제=김상진 기자] 한화가 주요 자회사들의 실적 부진으로 시장 기대를 하회하는 4분기 실적을 내놨다.

한화에어로스페이스를 제외한 연결 자회사와 별도 부문의 실적 개선이 제한적인 가운데, 주요 자회사 주가 상승에 따른 지분가치 증가는 기대 요인이다.

|

| 서울 여의도 한화생명 본사 63빌딩 전경. (사진=한화생명) |

◇ 4분기 영업이익 2317억원...시장 컨센서스 하회

4일 금융투자업계에 따르면 한화 작년 4분기 매출액은 전년 동기 대비 32.9% 증가한 14조4760억원, 영업이익은 흑자전환한 2317억원이다. 지배주주순손실은 1184억원으로 시장 기대치를 하회했다.

한화에어로스페이스의 영업이익이 63.9% 증가하고, 금융부문 영업적자가 9810억원에서 90억원으로 크게 축소하면서 연결 영업이익은 흑자 전환했다.

하지만 별도 매출액은 전년 동기 대비 26% 증가한 19조5000억원, 영업이익은 85% 감소한 135억원으로 부진한 실적을 시현했다. 별도부문의 영업이익 감소는 건설부문의 공사원가 상승에 따른 영향이다.

양지환 대신증권 연구원은 "별도부문의 영업이익 감소는 건설부문의 공사원가 상승에 따른 영향으로 2024년에도 당분간 지속될 것"으로 전망했다.

|

| 자료: 한화, 대신증권 |

◇ 연결 자회사·별도 부문 실적 개선 제한적

올해 별도 부문 실적 개선은 제한적일 전망이다.

글로벌은 올해 7월 질산 40만톤 증설로 매출액 1000억원 증가가 기대된다. 모멘텀은 올해 수주목표가 1조1000억원으로 전년 대비 10% 증가할 전망이다. 건설은 원가율 상승 지속이 예상된다.

연결 자회사 한화솔루션은 상반기까지 태양광 판가 하락과 석유화학 시황 부진이 전망된다.

생명은 안정적인 신계약 CSM 확보, 손보는 보장성 보험 확대 등 본업 경쟁력 강화가 기대된다.

한화에어로스페이스는 지상방산의 폴란드 추가 수주 등으로 성장이 기대된다.

김동양 NH투자증권 연구원은 "2024년에도 건설부문 부진한 시황 이어질 전망이나 이라크 주택공사 재개, 글로벌부문 6월 질산 40만톤 증설 상업 생산, 모멘텀부문 신규 수주 확대 등 통해 외형 성장은 기대할 수 있다"고 말했다.

|

| 한화솔루션 (사진=한화솔루션) |

◇ 한화생명 배당 재개에도 주주환원 아쉬움

2023년 말 한화생명 배당이 재개됐다. 다만 2023년 별도 순이익이 68.4% 감소하며 주당 배당금은 기대에 못 미쳤다.

한화에어로스페이스 배당 확대로 2024년 1분기 수령 배당수입은 약 750억원 증가할 전망이다.

최관순 SK증권 연구원은 "한화생명이 3년 만에 배당을 재개했음에도 불구하고 전년과 동일한 750원의 주당 배당은 다소 아쉽다"면서도 "올해 건설부문의 수익성 개선은 지연 가능성이 있으나 이라크 비스마야 공사 재개에 따른 미수금 인식가능성이 열려 있고, 글로벌 부문에서도 하반기 질산 40 만톤 증설에 따른 매출 증가가 예상되어 별도 손익 개선 시 배당 확대 등 주주환원 확대 가능성이 있다"고 내다봤다.

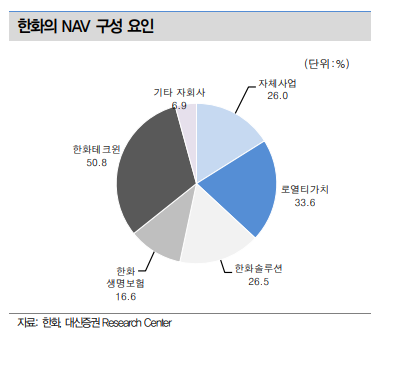

최 연구원은 "또 한화 현재 주가는 NAV 대비 61% 할인되고 있어 지주회사 내에서 밸류에이션 매력이 높다"며 "한화에어로스페이스, 한화생명 등 주요 자회사 주가 상승에 따른 지분가치 증가와 자체사업 가치 산정 시 눈높이를 상향할 수 있다"고 덧붙였다.

알파경제 김상진 기자(ceo@alphabiz.co.kr)

'Reports > 지속가능경영' 카테고리의 다른 글

| [현장] 김성용의 동원F&B "오조오억개, 우리가 만든 말...원뜻 변질돼" (0) | 2024.03.04 |

|---|---|

| [전망] 셀트리온, 올 하반기 짐펜트라 효과 기대 (0) | 2024.03.04 |

| [현장] 넥슨, 김정주 창업주 빈자리 너무 컸나...신작 프로젝트 잇따라 폐기 (0) | 2024.03.04 |

| [분석] 허창수 회장, 아들 허윤홍에 GS건설 200만주 증여...빨라지는 경영 승계 초침 (0) | 2024.03.04 |

| [분석] 영원무역, OEM 업황 부진에 스캇 수익성 하락까지 (0) | 2024.02.29 |