◇4분기 영업익 시장 예상치 하회

◇2024년 선별적 수주 전략 제시

◇원가율 안정·성장 동력 확보 등 기대

[알파경제=김상진 기자] 현대건설이 4분기 시장 예상을 하회하는 실적을 내놨다.

올해에는 공격적인 양적 확대보다는 수익성 중심의 선별적 수주가 이어질 것으로 전망된다.

|

| 현대건설. (사진=현대건설). |

◇ 4분기 영업익 시장 예상치 하회

24일 금융투자업계에 따르면 현대건설 작년 4분기 연결 잠정 매출액은 전년 동기 대비 41.3% 증가한 8조6000억원, 영업이익은 94.5% 증가한 1445억원으로 시장 예상치를 22% 하회했다.

매출액은 플랜트 매출액과 주택건축 매출액이 예상치를 상회하면서 예상을 뛰어넘었다.

반면 영업이익은 추정치를 하회했는데, 현대건설 별도 건축주택 부문에서 해외 카타르 루사일 프라자 500억 등 일회성 비용 반영 영향이 있었다.

영업 외 특이사항으로 해외환산이익이 약 950억원(루사일 고속도로 300억원, 미르파 240억원 등)이 반영되었다.

김기룡 미래에셋증권 연구원은 "전 공종에 걸친 뚜렷한 매출 성장은 긍정적인 반면, 주택 부문의 더딘 원가율 개선과 카타르 루사일 타워 등 해외 건축 현장에 대한 소송 및 중재 관련 비용 반영이 아쉬웠다"고 분석했다.

김선미 신한투자증권 연구원은 "양호한 수주 실적에도 불구하고 더딘 수익성은 2020~2021년 원자재가 폭등 시기 분양 확대 여파, 지역/공종 다각화된 사업구조 하에 특정 사업부 실적 개선 영향력 축소, 리스크 관리로 인한 현장별 수익성 격차 축소 등에 기인한 것"이라고 설명했다.

|

| 자료=미래에셋증권 |

◇ 2024년 선별적 수주 전략 제시

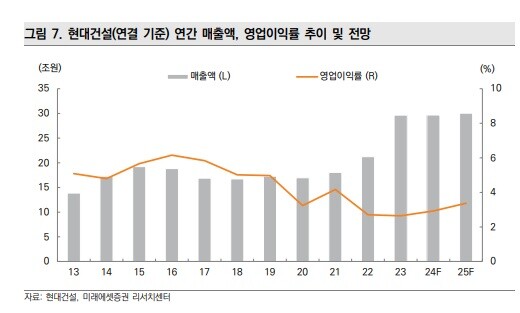

2024년 신규 수주와 매출 가이던스는 각각 29조원(-11%, YoY), 29.7조원(0%, YoY)으로 유사한 수준을 제시했다.

공격적인 양적 확대보다는 수익성 중심의 선별적 수주가 이어질 것으로 전망된다.

해외 수주는 사파니아(36억불), 파드힐리(47억불), NEC Project 등 사우디를 중심으로 동남아 데이터센터, 인프라 수주를 목표하고 있다.

2024년 주택 분양 가이던스(별도 기준)는 약 2.0만 세대(2023년 5500세대)로 지역별로는 서울/수도권이 약 80%, 유형별로는 정비사업이 70%를 상회하고 있다.

임 연구원은 "2024년 하반기 계획중인 CJ 가양동, 힐튼, 르메르디앙 호텔 부지 개발 사업의 착공은 준자체사업 확대를 통한 마진율 개선 기대와 PF 우려를 축소하는 이벤트가 될 것"으로 전망했다.

|

| 자료=미래에셋증권 |

◇ 원가율 안정·성장 동력 확보 등 기대

2023년 뚜렷한 해외 수주 성과와 매출 확대 기조에도 불구하고, 건설 섹터에 대한 부동산 PF 우려와 이익률 부진이 주가 반등의 제한 요인으로 작용하고 있다.

백광제 교보증권 연구원은 "다만 해외 대규모 공사(자동차, 배터리 관련) 본격화에 따른 해외 원가 개선, 원자재가 반영된 사업장 매출 진행 증가에 따른 국내 원가 믹스 개선, 가양동 등 준자체사업 부지 매출화가 시작되면 이익 수준이 점차 개선될 것"이라며 "향후 국내 원가율 안정시 추가적인 영업이익 레벨업이 기대된다"고 말했다.

이태환 대신증권 연구원도 "외형 성장 대비 더딘 원가율 개선과 일회성 비용 발생은 아쉬운 것이 사실"이라면서도 "다만 원전, 풍력, 하이엔드주택, 전력중개거래 등 다양한 성장 동력 확보는 확실히 매력적"이라고 덧붙였다.

알파경제 김상진 기자(ceo@alphabiz.co.kr)

'Reports > 지속가능경영' 카테고리의 다른 글

| [전망] LG디스플레이, 7분기 만에 흑자전환 후 또다시 적자? (0) | 2024.01.26 |

|---|---|

| [분석] 롯데·GS·HDC 등 주요 건설사, PF 우발채무 위험성은 (0) | 2024.01.26 |

| [현장] 심상찮은 신세계·이마트...증권사·신평사, 잇따라 부정적 리포트 (0) | 2024.01.23 |

| [분석] 휠라홀딩스, 4분기 본업 적자 지속되며 컨센 하회 예상 (0) | 2024.01.23 |

| [현장] 넷마블 방준혁이 공들였던 '메타버스월드', 신기루처럼 사라져 (0) | 2024.01.23 |